相続によって財産を取得した際に、「そもそも自分が受け継いだ財産に相続税はかかるの?かからないの?」と、入口のところから疑問にぶつかっている方もいらっしゃるのではないでしょうか?

まずはじめに、相続税を簡単に定義しておきます。

相続税は、

個人が被相続人(亡くなった人)から相続などによって財産を取得した場合に、その取得した財産に課される税金で、納税義務者は財産を取得したその個人

です(「相続など」としたのは、遺贈や死因贈与の場合でも相続税が課税されるためです)。

相続税について、「相続で財産を取得したらもれなく税金を取られるのでは?」と思っている方、実は、「相続する=相続税がかかる」ではないんです。

相続で財産を受ける人全員に税金が課されるわけではなくて、受け取る財産の額が一定の枠の範囲内に収まる場合には課税はされません。

この一定の枠のことを「基礎控除」といいます。

ぜひ覚えておいてほしい!基礎控除額の計算方法

基礎控除の額は、以下の方法で計算します。

上記の計算方法で求めたこの基礎控除の範囲内に相続した財産の価額が収まっていれば相続税はかからないのです。

例えば、相続人全員が相続した遺産の総額(課税価格の合計額)が、4,000万円の場合で、法定相続人の数が2人であれば、基礎控除額が4,200万円(3,000万円+600万円×2)のため、相続税は課税されません。

なので、逆を言えば、相続した財産の額が、基礎控除額を超える場合は、その財産を取得した人は、相続税の申告をする必要があります。

基礎控除額の計算式は、ぜひこの機会に覚えてしまいましょう。相続税に関して一番初めに知っておいてほしい必須の知識です。

基礎控除額の計算では法定相続人の数え方に注意!相続税法独自の考え方が採用されています

基礎控除額の計算方法については、なんとなくご理解いただけましたでしょうか?

「遺産に係る基礎控除額」=3,000万円+(600万円×法定相続人の数)

でしたね。(大切なことなので2回書きました)

ここで、とても大切なポイントがあります。相続税法では、法定相続人の数を恣意的に増やすことを防ぐため、法定相続人の数の数え方に2つのルールを設けました。

ルール①~相続放棄があった場合は、その放棄がなかったものとして法定相続人の数を数える

1つめのルールは、「相続人の中に相続放棄をした者があった場合には、その放棄がなかったものとして法定相続人の数を数える」です。

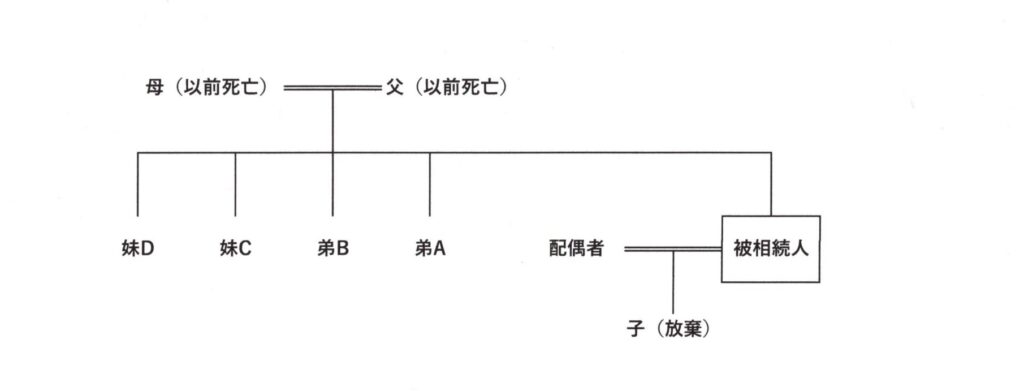

下記の例を見てみましょう。

この場合の相続関係ですと、民法上の相続人は、配偶者、弟A、弟B、妹C、妹Dの計5人です。子が相続放棄をしているため、はじめから相続人でなかったものとみなされるからです。

本来であれば、相続人は配偶者と子の2人のはずだったところ、子の相続放棄により相続権が兄弟姉妹に移り、相続人が5人になりました。そうすると、相続税の基礎控除の額も、4,200万円(3,000万円+600万円×2)から6,000万円(3,000万円+600万円×5)に増加します。

このように、相続人の数を故意に増やして基礎控除額を増加させるというようなことにならないよう、相続税法では民法とは異なる考え方を採用しています。

今回のケースでは、相続人の数を2人として計算し、基礎控除額は4,200万円ということになります。

ルール②~養子がいる場合は、一定の数までしか法定相続人の数に算入することができない

2つめのルールは、養子に関する人数制限のルールで、「養子がいる場合には、次の数(下記の表を参照)までしか法定相続人の数に算入することができない」です。

| ①実子がいる場合 | 普通養子は1人まで |

| ②実子がいない場合 | 普通養子は2人まで |

こちらも、養子縁組をすればするほど基礎控除の額が増え続けるというようなことにならないよう、算入できる養子の人数を制限しています。

なお、「民法上の特別養子縁組により養子となった者(特別養子)」、「被相続人の配偶者の実子で、被相続人の養子となった者(いわゆる連れ子養子)」、「代襲相続人で被相続人の養子となった者」は実子とみなされて、養子の数の制限はうけません。

相続税について一番初めに知っておいてほしい必須の知識が相続税の基礎控除についてです。

相続税がかかるのか、かからないのかを判断する基準になるので、この機会にしっかり覚えておきたいですね。

「遺産に係る基礎控除額」=3,000万円+(600万円×法定相続人の数)